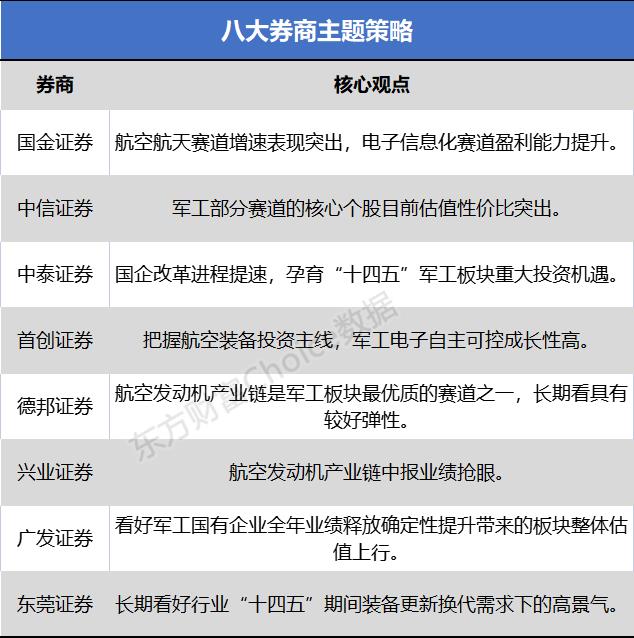

八大券商主题策略:军工部分赛道目前估值性价比突出!核心个股有哪些?

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

航天轨道增速突出,电子信息轨道盈利能力提升上半年,航天轨道保持了收入和利润的高速增长在前两年电子信息化高增速的基础上,增速有所回落上半年,电子信息化和航空轨道的毛利率和净利润率仍有小幅增长,R&D投资规模和增速保持高位库存,在建工程和固定资产指标共同反映了电子信息化和航天轨道正处于扩大生产的步伐从资本支出的前瞻性指标来看,目前电子信息轨道的阶段性扩张接近尾声,航天轨道的扩张仍在继续

上游元器件和原材料增速领先,元器件利润端增速更高上游元器件和原材料收入增速依然领先元器件利润增速高于营收增速,毛利率和净利润率均有所增长原材料环节可能会受到上游涨价和军品降价的影响利润端增速低于收入端,毛利率和净利润率略有下降航空动力产品结构调整,毛利率下降,对整机盈利能力影响较大整机合同负债同比下降,预付款同比上升,上游合同负债同比上升,表明下游订单向上游传导有序零部件逐渐转化为实体产能,库存保持高增长,库存链开始向中游转移得益于中上游积极扩产和产业链配套效率提升,整机资产周转率大幅提升

中信证券:军工行业部分赛道核心股目前估值性价比突出。

近两个月来,在中小市值主导的市场风格影响下,部分绩优股表现疲软但已延长至6—12个月,军工行业部分赛道核心股目前估值性价比突出,与行业发展趋势存在长期预期差建议在估值切换期优先布局:军工集成电路:紫光国威,振华科技,模拟电路方向建议关注闪电微电,雷震科技,航空发动机:推荐AVIC重机和飞控,沈飞产业链:推荐广维复合材料和AVIC沈飞

中泰证券:国企改革进程加快孕育十四五期间军工板块重大投资机会。

伴随着国企改革的不断深入,军工集团资产证券化有望在十四五期间提速其中,航空航天和电气工程企业的资产证券化最为灵活作为最早开展板块式资产整合的军工集团和唯一入选国有资本投资试点的军工央企,航空工业凭借其运营经验和管理机制优势,有望继续在军工行业发挥主导作用

投资建议:1)建议关注尚未进行股权激励的军工核心资产推荐理由:AVIC沈飞,飞控,建议:航天电器,AVIC西飞2)建议关注集团内主业较强,资产相近的上市公司建议重点关注:AVIC电子,AVIC机电,郭波电子,中智股份,天奥电子3)建议关注主营业务相对较弱,控股股东或集团拥有优质军工资产的上市平台建议重点关注:航天长峰,航天陈光,航天科技,航天机电,四川电子,郭蕊科技

首创证券:把握航空装备投资主线,军工电子自主可控增长高。

把握航空装备投资主线,军工电子自主可控高增长1)OEM+预付款核销的合同责任,有效的履约传导,全产业链繁荣的确定性强主机关注AVIC沈飞,AVIC西飞,中植,航电,系统关注AVIC机电,AVIC电子,飞控,航空锻件及备件重点关注派克新材料,航空航天技术,三角防务,材料重点关注抚顺特钢,西部超导,宝钛股份,钢研加奥纳和图南复合材料重点关注AVIC高科,广维复合和钟健科技2)导弹弹药武器装备的确定性得益于实战化军事训练,高端装备领域军工电子自主可控带来高增长

德邦证券:航空发动机产业链是军工板块最优质的赛道之一,长期具有良好的弹性。

伴随着军费相对和绝对值的增加,OEM订单有望继续签约建议关注核心壁垒代工厂商如(AVIC西飞),产能的释放有望刺激上游行业的繁荣航空发动机产业链是军工领域最优质的赛道之一,长期来看具有良好的弹性(西部超导)(抚顺特钢)(钢研加奥纳)(图南股份)(AVIC重机)(派克新材)(三角防务)(航天科工)等航天产业链公司表现较好,说明航天产业链仍是一条坡长雪厚的优质赛道,后期继续看好这条赛道的发展潜力,新增和现有设备将进行国产替换,信息化比例将逐步提高该轨道不易受原材料价格波动的影响,在当前时点仍具有良好的增长确定性建议关注标的(紫光国威)(振华科技)等

兴业证券:航空发动机产业链年中业绩抢眼。

展望中报季,产业链上下游业绩兑现能力较强的标的大多有望实现较高的同比业绩增长总体来看,军工板块主流标的业绩有望实现稳定增长目前军工板块一线标的估值处于合理区间:未来三年业绩兑现能力突出的中上游企业净利润复合增长中枢在30%左右,2023年对应的当前市盈率在30x左右,因此一年维度仍有增长空间另一方面,相对于2020H2和2021,军工板块的投资难度更大:经过近两年的演绎,行业需求认知趋于充分,超额收益可能取决于更细致的基本面分析和业绩判断

广发证券:看好军工国企年度业绩发布确定性带来的板块整体估值上行趋势。

展望未来一年,国企改革的逐步落实,供应链改革的专业整合,2023年的产能扩张也有望进一步强化板块全年业绩释放的确定性和持续预期看好军工国企年度业绩释放的确定性提升带来的板块整体估值,重点关注供给短缺,成本改善的航空发动机轨道,以及需求旺盛,供给能力加速提升的精确制导轨道

对于目前的配置策略,我们建议在格局目标和白马目标中,未来3—4个季度的业绩评价匹配度较好,两年维度空间较好,符合供应链效率改革的目标具体来说,目前应重点发展航空发动机,精确制导,电子对抗,天基遥感等板块方面,预计2022年重点个股仍将实现快速增长趋势:紫光国威,航发电源,广维复合材料,AVIC重机,宏源电子,钢研股份,航发控制,飞利浦,航天电器,中国船舶,锐创那威

东莞证券:长期看好十四五期间设备升级需求下的行业高景气度。

今年是国企改革的收官之年从回购,股权激励计划,增持等公告中可以发现,军工企业改革正在提速,有望激活军工企业活力长期看好十四五期间设备升级需求下的行业高景气度,从用法上看,伴随着实战训练次数的增加,教练机的损耗会增加,导弹的库存也会得到补充我们看好航空产业链和高消耗导弹产业链商用方面,看好国产大飞机后续订单另一方面,看好航天技术成果向商业应用转移转化,航天产业服务和物联网下的北斗产业链发展,新一轮数字货币改革下的专用芯片发展近期可适当关注航运船只的新一轮更新换代,以及俄乌冲突导致的油气运输船短缺建议:AVIC沈飞,航空发动机动力,中国海运,紫光国威

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

热门新闻