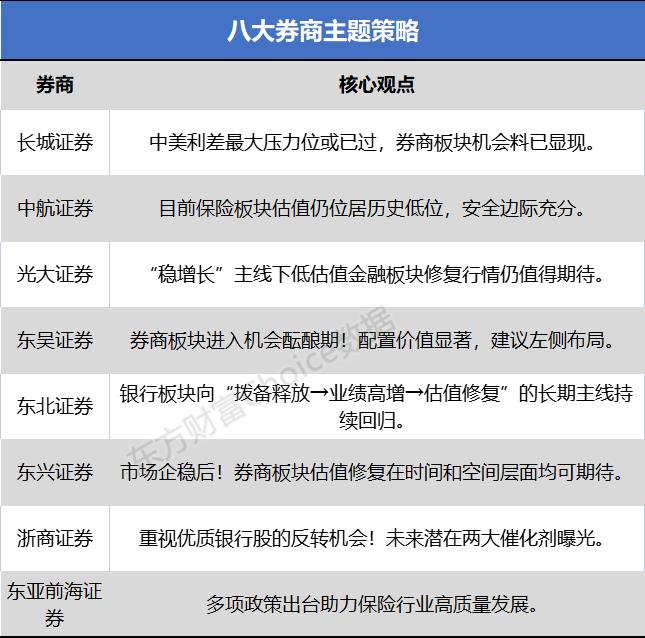

八大券商主题策略:中美利差最大压力位或已过大金融板块进入机会酝酿期?

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

从配置窗口来看,中美利差的最大压力点或在过去,可能在Q3末胜率较高我们判断,行业生态重塑,财富管理和机构业务优秀的龙头券商有望获得较高的估值溢价,边际景气改善强的标的在波动市场中有相对收益建议关注Q1财报较好,Q2盈利持续繁荣的标的

AVIC证券:目前,保险板块的估值仍处于历史低位,具有足够的安全边际。

目前保险板块PB估值1.00倍,仍处于历史低位,安全边际充足6月份,寿险原保费收入大幅增长,全行业实现原保费收入4301.44亿元,同比增长+4.34%其中,财产险业务原保险保费收入1378.38亿元,同比增长+15.40%,人身险原保费收入2923.06亿元,同比增长+78.20%在疫情等因素影响下,人身险需求增加,订单回升在6月份市场回暖的背景下,保险投资于股票和证券的资产比例上升至13.02%,环比上升0.65个百分点,缓解了保险公司本季度面临的投资压力但目前保险公司仍面临房地产景气尚未恢复,权益市场持续震荡的风险,资产端仍面临较大压力建议关注代理人转型成功,基本面改善明显,估值较低的龙头保险公司

光大证券:稳增长主线下被低估的金融板块修复仍值得期待

股票市场方面,展望未来,预计伴随着资本市场改革体制的深化和资本市场主体活力的不断提升,券商有望迎来新的发展机遇目前证券板块估值处于历史低位,低估值的金融板块在稳增长主线下的修复仍值得期待建议关注两条主线:1)中信证券(A+H)推荐综合实力突出,市场份额逐步提升的龙头券商,2)财富管理时代,推荐互联网财富管理领域具有差异化竞争力的标的,受益于基金子公司快速发展的广发证券

对于保险业,银监会最近几天发布《保险资产管理公司管理规定》,有利于引导保险资产管理公司规范运作和高质量发展,为资本市场平稳健康运行和实体经济高质量发展培育更多稳健的机构投资者,提振资本市场信心推荐估值处于历史底部,未来一年股息率较高的龙头保险公司具体建议如下:风险敞口大幅降低的中华财险,渠道转型走在前列的友邦保险,长期推荐健康养老产业多线布局的中国太保

东吴证券:券商板块进入机会酝酿期!使用重要的价值建议配置左侧布局。

对于券商:进入配置的重要时间窗口1)宽信贷稳步增长,流动性有望保持相对充裕,2)资本市场改革政策利好频出,科创板做市制度,IPO和再融资常态化,个人养老金和综合注册制逐步有望给股票业务制度带来红利,3)市场风险偏好和交易情绪明显改善,股基交易量和股基新发行逐月增长,4)截至8月5日,板块估值1.25倍,接近二十年底部(2002—2022年历史分位数2.70%)我们总结了6个券商股票市场开放的历史相似性:① RRR降息,分别降息2~4次(RRR降息1%~4%,降息50~200bps),促进市场流动性②股份交易量逐月由负转正,新发行股票型基金同比趋稳③Pb的历史分位数跌破10%,更容易见底从目前来看,我们认为券商板块已经进入机会酝酿期,其配置价值显著我们建议左侧布局

保险方面:财产险见α,寿险见β1)寿险:新单2Q22应该是弱势或者没有得益于底层队伍数量的稳定和质量的稳步提升,低基数效用下2H22的新单和价值降幅有望逐季收窄我们预计1H22上市保险公司NBV增速依次为:中国人寿(—15%),中国平安(—20%,假设调整),CPIC (—40%),新华(—50%)在维稳政策的催化下,权益市场底部出现企稳迹象,长端利率易上难下2)财险:各地疫情蔓延利大于弊,2Q22至3Q22车险在赔付率上的下行,助推了承保利润率虽然疫情冲击了新车销量和新车签约保费,但出行率下降带来的支付节省远远大于新车保费下降刺激汽车消费政策细则实施,力度超出市场预期

东北证券:银行板块继续回归拨备释放业绩,估值修复高增长的长期主线

上市银行半年报将陆续公布,我们看好半年报对板块行情的催化作用结合近期会议对下半年工作主线的确认,下半年总体基调不会转向,也不会激进财政政策仍然侧重于促进基础设施以弥补需求,货币政策继续保持合理和充足同时对经济大省和区位优势的经济增长速度提出了进一步的要求,在化解风险方面,要求压实地方责任,后续房贷担保继续推进,房贷影响相应化解稳增长政策+疫情后修复的大环境将促使银行板块回归高拨备释放业绩,高估值修复的长期主线特别是具有区域优势的城商行,将继续受益于当前环境,看好银行板块的估值修复

东兴证券:待市场企稳后!券商估值的修复在时间和空间上都可以期待。

证券:目前板块估值接近4月份的年内低点但不可忽视的是,市场成交额长期维持在万亿级别,两项财务指标也维持在较高水平,对板块表现和估值产生了正向催化作用市场企稳后,板块估值在时间和空间上都可以修复资本市场改革加速有望成为行业价值回归的直接催化剂,业务创新也将打开利润增长的想象空间,行业中长期发展前景将持续向好从投资角度来看,我们更看好中长期创新发展模式下行业头部机构的投资机会目前有投资价值的标的还是集中在估值较低的价值股此外,证券ETF的投资价值也值得关注

保险:《保险资产管理公司管理条例》正式生效新规对公司治理和风险管理提出了明确要求,同时正式取消了外资股比上限有望为行业引入先进的经营理念和风险控制体系,丰富产品线,促进良性竞争短期来看,规范运作对上市保险公司利大于弊,其资产管理平台市场份额有望进一步提升,也有望加速风险出清,从中长期来看,新规将对行业格局产生深远影响保险资金管理和第三方资产管理的马太效应有望继续增强头部保险资产管理的规模和盈利能力将打开空间,其在保险公司利润结构中的重要性将迈上新台阶

浙商证券:关注优质银行股的反转机会!未来两种潜在催化剂的暴露

目前银行板块的估值已经充分反映了市场的悲观预期①估值跌至历史低点截至2022年8月5日收盘,银行指数PB估值仅为0.56x,为近5年来最低,②充分反映悲观预期如果将当前PB与1x PB的差距视为市场认为报表中没有体现的银行股的不良水平,则当前估值对应的隐含不良率已达17.60%

未来两大潜在催化剂:政策和交易展望2022年下半年,银行股有望出现房地产救市政策和交易结构改善的双重利好房地产救市政策很明确①托市房地产重要且必要到2022年6月末,预计房地产链相关资产占银行总资产的34%同时,根据许宪春,贾海,李娇等人的估计(2015),2013年房地产业贡献了15%的GDP和29%的GDP增长如果房地产风险失控,可能导致重大经济压力和系统性金融风险暴露目前房地产销售持续下滑,保障房压力上升,急需救市政策②监管释放了积极信号中央政治局会议提出压实地方政府责任化解房地产风险,明确了因城施策,充分利用政策工具箱的思路郑州等地已经出台方案例如,郑州市最近几天出台《郑州市房地产救助基金设立和运营方案》,拟设立100亿元的房地产救助基金

交易结构的改进潜力①内资:22H1末,主动基金重仓占上市银行自由流通的2.9%22H1末,主动基金重仓银行股的比例仅为2.7%,处于历史低位,②外资:截至2022年8月5日,北向资本占上市银行自由流通的7%7月以来,出于对房地产风险的担忧,北上资金持续流出银行股展望未来,根据浙商证券宏观团队观点,美元有望逐渐拐头向下伴随着房地产救市政策的明确和美元的下行,北上资金流出有望缓解

前海证券:多项政策出台助力保险业高质量发展。

对于证券行业,我们认为券商行业的拐点正在临近从政策上看,个人养老金入市,全面注册制推进等一系列资本市场深化改革政策有助于券商场外衍生品和投行业务的发展从社会层面来看,居民资产配置结构的变化为未来财富管理市场提供了广阔的空间,券商有望迎来新一轮发展机遇在此背景下,证券行业底层逻辑逐渐改变,β属性减弱,估值体系有望重塑二季度以来,权益市场逐步回暖,沪深两市成交额和两融余额双双回升同时,6,7月份新成立基金数量有所增加,带动更多资金流入a股市场且股票基金市场回暖带动券商二季度业绩好转从已披露的券商中报业绩来看,大部分券商二季度净利润环比大幅提升

对于保险行业,负债方:8月2日,银监会发布《人身保险产品信息披露管理办法》公开征求意见,将于2023年6月30日实施《办法》进一步明确了保险产品的信息披露应由保险公司总公司统一负责,并对保险产品设计,销售,理赔等各个环节的信息披露提出了明确要求《办法》的出台将提高保险产品信息披露的准确性和有效性,减少盲目投保,进一步淘汰落后产能,促进行业长期可持续发展资产:8月5日,银监会发布《保险资产管理公司管理规定》《规定》明确了保险资产管理公司风险管理制度,风险管理要求,风险准备金等方面的要求,取消了外资股东持股比例上限,有望更好地满足保险资金保值增值的长期需求

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

热门新闻